무서류 무상담 대출 가능한 곳에 대해 모두 정리해보려고 합니다.

365일 24시간 통화없이 간편대출이 가능한 상품들이며, 따로 준비할 서류들도 없습니다.

1금융권 및 2금융권 대출과 24시간 대출을 나눠 정리해볼 예정이니 빠르고 간편한 대출을 찾는 분들께서는 참고하시기 바랍니다.

1. 무서류 무상담 대출 가능한 곳(통화없이 간편대출 가능)

1금융권 및 2금융권의 무서류 무상담 대출 가능한 곳

카카오뱅크 비상금대출(1금융권)

- 대출한도 – 최소 50만원~최대 300만원

- 대출금리 – 연 3.132% ~ 13.403%

- 대출기간 – 1년

- 상환방법 – 만기일시상환

- 필요서류 – 무서류

- 중도상환수수료 – 없음

카카오뱅크의 무서류 대출상품 입니다.

대출 자격조건은 서울보증보험(주)에서 보험증권을 발급 받을 수 있는 만 19세 이상 내국인 입니다.

상담없이 모바일로 대출신청이 가능하며 마이너스통장 대출이기 때문에 본인이 사용한 금액에 대한 이자만 납부하면 됩니다.

365일 대출신청이 가능하고, 고객이 따로 부담할 비용은 없습니다.

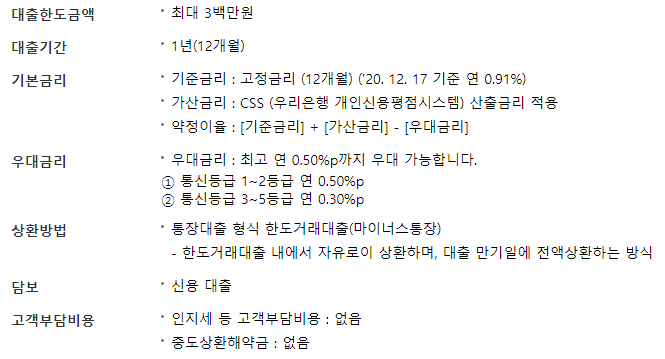

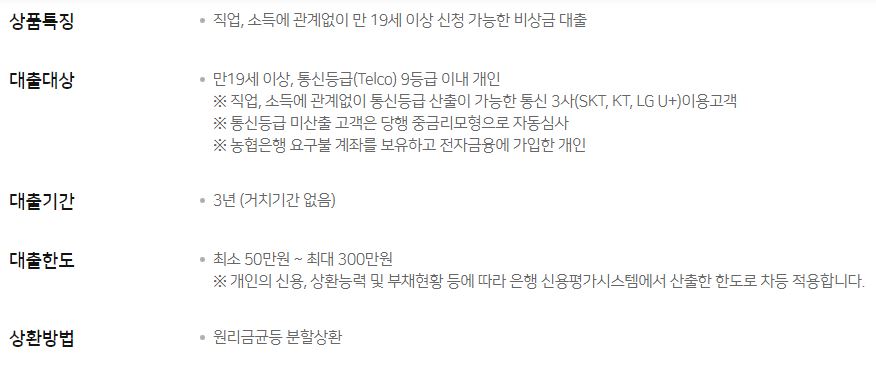

NH농협 올원 비상금대출(1금융권)

- 대출한도 – 최소 50만원~최대 300만원

- 대출금리 – 연 3.04%~4.34%

- 대출기간 – 3년

- 상환방법 – 원리금균등분할상환

- 필요서류 – 무서류

- 중도상환수수료 – 없음

365일 24시간 이용할 수 있는 NH농협의 무서류 대출상품 입니다.

대출 자격조건은 만 19세 이상, 통신등급(Telco) 9등급 이내인 분들이라면 신청하실 수 있습니다.

1금융권 모바일대출이기 때문에 금리도 저렴하고, 상담없이 간편대출이 가능합니다.

대출금리는 고정금리이고, 대출기간은 거치기간 없이 3년 입니다.

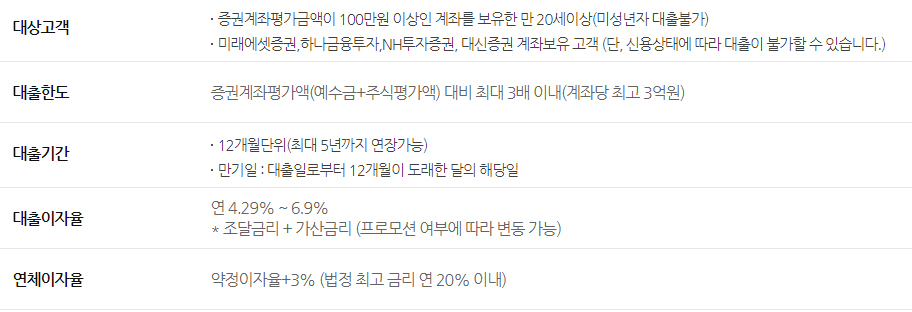

사이다뱅크 소액 마이너스통장 대출(2금융권)

- 대출한도 – 최대 500만원

- 대출금리 – 연 6.9%~16.5%

- 대출기간 – 1년

- 상환방법 – 만기일시상환

- 필요서류 – 무서류

- 중도상환수수료 – 없음

사이다뱅크 소액 마이너스통장 대출은 서류없이 이용할 수 있는 대출상품이고, 상담 또한 할 필요없는 모바일, 인터넷 대출상품 입니다.

365일 24시간 모두 이용할 수 있고 입출금이 자유로운 중금리대출이라고 생각하시면 되겠습니다.

대출 신청조건은 별다른 조건없이 만 20세 이상 내국인이면 신청하실 수 있습니다.

SBI저축은행 스피드론(2금융권)

- 대출한도 – 100만원~500만원

- 대출금리 – 연 18.8% ~ 23.4%

- 대출기간 – 12개월, 24개월, 36개월

- 상환방법 – 원리금균등분할상환

- 필요서류 – 신분증 사본

- 중도상환수수료 – 2%

2금융권 SBI저축은행의 무상담 대출상품 입니다.

대출시 필요서류는 신분증 사본 하나이기 때문에 무서류라고 봐도 무방합니다.

중도상환수수료는 2년 이내에 상환하실 경우 2%까지 발생할 수 있습니다.

그리고 한가지 기억하실 점이 있습니다.

SBI저축은행 스피드론의 대출기간은 대출금에 따라 달라집니다.

- 대출금 350만원 이하 – 대출기간 12개월 또는 24개월

- 대출금 400만원 이상 – 대출기간 12개월, 24개월, 36개월

SBI저축은행 스피드론 대출 자격조건은 만 20세 이상 내국인이면 누구나 신청하실 수 있습니다.

365일 24시간 무서류 무상담 대출 가능한 곳

- NH농협 올원 비상금대출

- 사이다뱅크 소액 마이너스통장 대출

- SBI저축은행 스피드론

365일 24시간 이용할 수 있는 무서류, 무상담 대출입니다.

카카오뱅크 비상금대출은 365일 이용할 수는 있지만 06시부터 23시까지만 신청하실 수 있습니다.

시간제한이 있기 때문에 24시간 대출은 불가합니다.

2. 상담없이 이용할 수 있는 무서류 대출 중 어떤게 가장 좋을까?

대출한도가 300만원 이하라면 1금융권 대출상품 중에 선택하시면 됩니다.

카카오뱅크와 NH농협 대출 중에 대출금리가 조금이라도 저렴한 NH농협 올원 비상금대출이 가장 좋다고 봅니다.

만약 필요한 돈이 300만원 초과 500만원 이하일 경우엔 2금융권 소액대출을 이용하셔야 하는데요.

이럴 경우엔 대출금리가 저렴한 사이다뱅크 소액 마이너스통장 대출이 더 좋다고 봅니다.

게다가 해당 대출은 마이너스통장 대출이기 때문에 본인이 사용한 금액에 대한 이자만 납부하면되서 조금 더 경제적일 수 있습니다.

추천글

- 무방문 대출 상품 총정리 : 무서류, 모바일대출 찾는 분들 필독

- 무직자 무서류 소액대출 쉬운 곳(최소 50만원)

- 조건없이 대출 가능한 소액대출 상품 총정리

- 휴일 대출 가능한 곳 총정리(주말 및 공휴일에도 즉시 가능)

- 인터넷 즉시 대출 가능한 상품 총정리(24시간 이용 가능)

3. 24시간 대출상담 및 대출신청 가능한 곳 – 새벽에도 가능

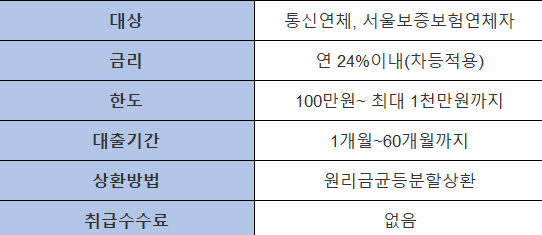

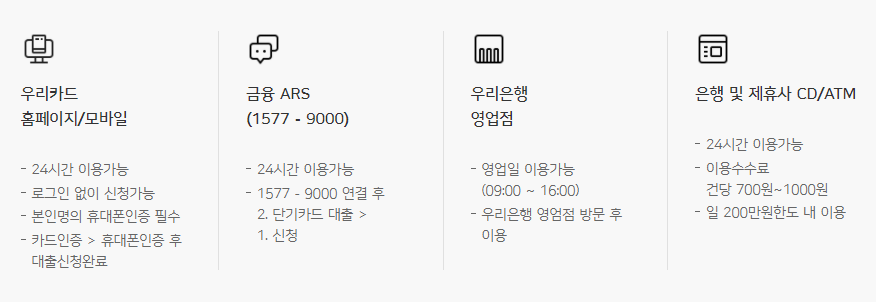

우리카드 올인원대출

우리카드 올인원대출은 24시간 즉시입금이 가능한 대출상품입니다.

만 25세 이상이고 내국인이라면 신청하실 수 있고, 연 4.7%~19.7% 금리로 이용하실 수 있습니다.

대출한도는 300만원에서 5천만원이고, 대출기간은 6개월에서 최대 36개월까지 이용하실 수 있습니다.

대출금 상환은 만기일시상환, 거치후 원리금균등분할상환, 원리금균등분할상환 중 선택하시면 되고, 거치기간은 최대 6개월까지 가능합니다.

취급수수료와 중도상환수수료는 없습니다.

이자를 연체할 경우 연체이자율은 정상이자율 + 3%로 적용됩니다.

4. 통화없는 대출 상품 – 어떤게 있을까?

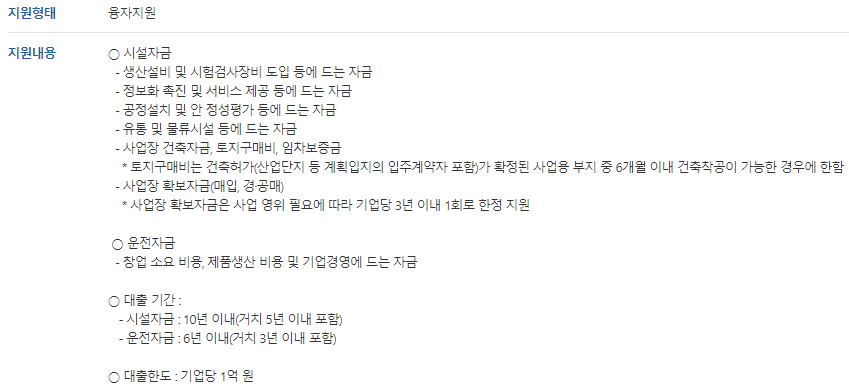

예가람저축은행 논스톱자동대출

예가람저축은행의 논스톱 자동대출 상품인 빅머니M은 소득증빙이 가능한 만 20세 이상 직장인, NICE 신용점수 350점 이상인 분들이 이용하실 수 있습니다.

그리고 주부님들도 신청하실 수 있습니다.

대출한도는 200만원~1억원입니다. 참고로 주부의 경우 최대 500만원까지만 대출이 가능합니다.

대출기간은 12개월~84개월이고, 대출금리는 연 6.8%~16% 입니다.

이자를 연체할 경우 연체 이자율이 적용되는데 연체이자율은 약정이자율 + 3%로 적용됩니다.

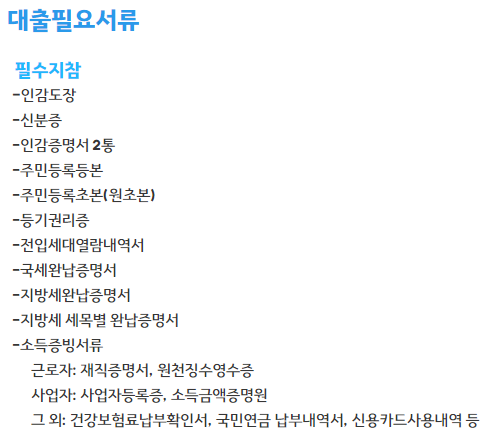

대출금 상환방법은 원리금균등분할로 하시면되고, 대출 시 필요서류는 신분증 사본, 원초본, 소득증빙 서류 입니다.

그리고 2년 이내에 대출금을 상환하실 경우 기한전 상환수수료가 부과됩니다.(기한전 상환 수수료율 – 1.9%)

- 대출기한전 상환수수료 산식 = 기한전상환대출금액 * 기한전상환수수료율 * 대출잔여일수/대출기간

5. 모바일 대출상담 가능한 곳

우리은행 모바일 대출상담

우리은행 모바일 앱을 통해 대출상담을 받으시거나 대출 상담센터를 통해 상담을 진행하시면 됩니다.

- 우리은행 대출상담센터 전화번호 – 1599-8300

신한은행 모바일 대출상담

신한은행의 신한 쏠(SOL) 모바일 앱을 통해서도 대출 상담이 가능합니다.

그리고 신한은행 고객센터(1599-8000)를 통해서도 대출과 관련된 상담을 받으실 수 있습니다.

씨티은행 모바일 대출상담

씨티은행 모바일 앱을 이용하셔서 대출상담을 진행하셔도 되고, 전화상담을 신청하셔서 상담을 진행하셔도 됩니다.

- 시티은행 대출상담 신청하는 곳 – https://www.citibank.co.kr/LonSimpTel0100.act

6. 결론

무서류, 무상담으로 이용할 수 있는 1금융권과 2금융권 저축은행의 대출 상품에 대해 정리해봤습니다.

모두 간편대출이 가능하기 때문에 잘 비교해보시고 선택하시면 되겠습니다.