신용등급 10등급 대출이 가능하냐는 질문에 대한 답변을 하기 위해 포스팅을 하게 됐습니다.

그리고 추가적으로 많은 분들이 궁금해하는 신용등급 10등급(저신용자)이면서 무직자 혹은 연체자인 분들이 대출을 받을 수 있는지도 정리해보겠습니다.

현재 대출이 필요한 최저신용자 분들께서는 오늘 정리한 내용들을 꼭 참고하시기 바랍니다.

1. 신용등급 10등급 대출 가능할까?

소득이나 신용이 낮아 은행에서 대출이 어려우신 분들을 위해 만들어진 정부지원 대출을 이용하신다면 신용등급이 10등급이여도 대출을 받으실 수 있습니다.

저신용자가 이용할 수 있는 서민 정부지원 대출은 다음과 같습니다.

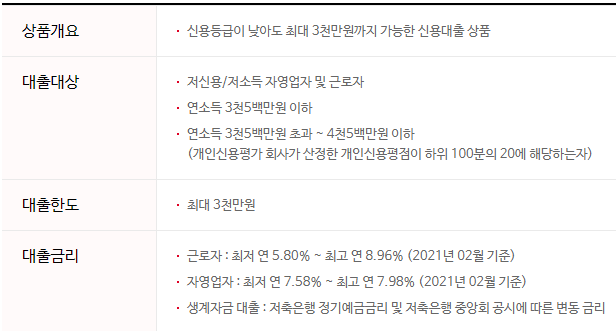

- 햇살론

- 햇살론17

- 미소금융 생계자금

- 새희망홀씨

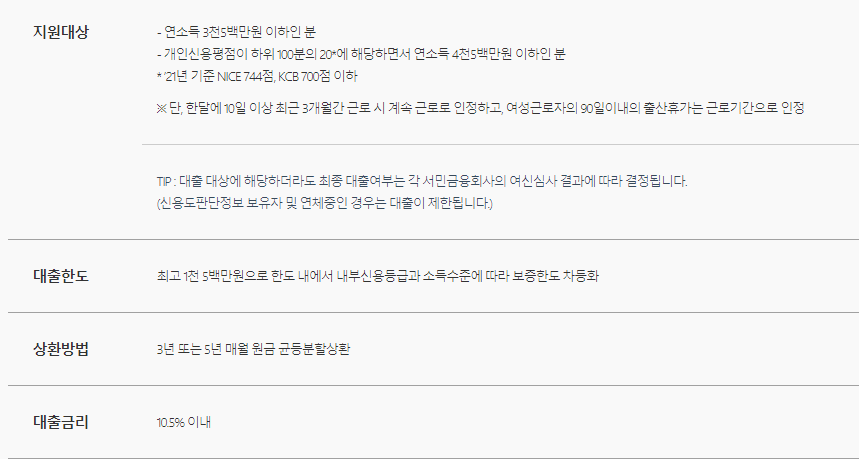

- 담보대출

햇살론, 햇살론17, 새희망홀씨는 연소득이 3,500만원 이하이거나 연소득이 4,500만원 이하이면서 개인신용평점이 하위 20% 이하이신 분들이 신청하실 수 있습니다.

미소금융 생계자금은 개인신용평점이 하위 20% 이하, 차상위계층, 기초생활수급자, 근로장려금 수급자께서 신청하실 수 있는 정부지원 대출입니다.

상품마다 조금씩 특징들이 다르니 자세한 내용은 아래 링크를 참고해주시기 바랍니다.

- bnk저축은행 햇살론 자격조건, 후기, 중도상환수수료 등 총정리

- 농협 햇살론 대출 자격조건, 금리, 필요서류 한번에 알아보자

- 전북은행 햇살론17 자격조건, 한도, 금리, 부결사유 총정리

- 하나은행 햇살론17 자격조건 및 금리 : 서민대출 이용 전 필독

2. 신용등급 10등급인 연체자가 대출을 받을 수 있을까?

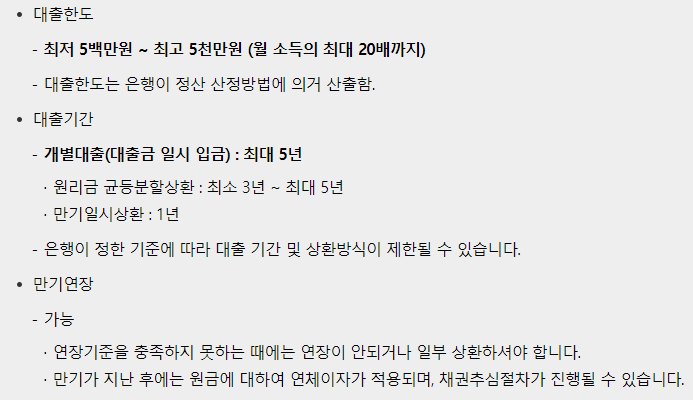

저신용자이면서 연체기록까지 있을 경우 이용할 수 있는 대출상품은 다음과 같습니다.

- 유진저축은행 비상금대출 나오론

- 서민 정부지원대출 햇살론17

- 핀테크 및 P2P대출

- 담보대출

각 상품에 대한 자세한 내용은 아래링크를 참고해주시기 바랍니다.

연체자일 경우엔 사실 대출이 어렵기 때문에 100% 대출이 가능한 것은 아닙니다.

그러니 정확하게 본인이 이용할 수 있는지 궁금하시다면 운영기관에 문의해보시는 것을 추천드립니다.

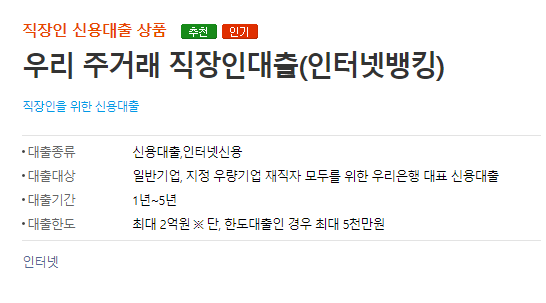

3. 신용등급 10등급인 무직자가 대출을 받을 수 있을까?

직업이 없는 최저신용자인 경우엔 미소금융 생계자금, 담보대출을 이용하실 수 있습니다.

햇살론, 햇살론17, 새희망홀씨는 무직자인 분들께서는 이용하실 수 없습니다.

하지만 연금 소득자인 경우에는 수령하고 있는 연금액수에 따라 대출이 가능할 수도 있으니 이점 참고하시기 바랍니다.

4. 결론

대출이 필요한 최저신용자(신용등급 10등급) 분들께서 참고하시면 도움될만한 내용들로 구성해봤습니다.

대출을 하시기 전에 꼭 읽어보시고, 어떤 대출상품을 이용할 수 있는지 알아두시기 바랍니다.