신용카드 없이 소액대출 가능한 곳에 대해 정리해보려고 합니다.

그리고 여러 소액대출 상품 중에서 금리가 낮은 상품이 무엇인지 정리해보겠습니다.

현재 신용카드를 소유하고 있지 않는 분들 중 소액대출을 받고자 하시는 분들이 계시다면 제가 정리해드리는 상품들을 꼭 알아두시기 바랍니다.

1. 신용카드 없이 소액대출 받을 수 있을까?

신용카드가 소지하고 있지 않더라도 소액대출을 받으실 수 있습니다.

1금융권 비상금대출, 소액대출, 통신등급 대출 등을 활용하면 간편 소액대출이 가능합니다.

그리고 만약 1금융에서 대출이 불가하신 분들께서는 2금융권 저축은행의 소액대출을 이용하셔도 됩니다.

그럼 어떤 상품들이 있는지 지금부터 자세히 정리해보도록 하겠습니다.

2. 신용카드 없이 소액대출 가능한 곳

우리카드 올인원대출 – 신용카드 없이 소액대출 가능

우리카드가 없어도 최소 300만원부터 최고 5천만원까지 대출이 가능한 상품입니다.

만 25세 이상이면서 내국인이라면 대출신청이 가능하고, 대출금리는 연 4.7%~19.7% 입니다.

대출기간은 최대 36개월까지 설정하실 수 있고, 상환방법은 원리금균등분할상환 입니다.

마지막으로 중도상환수수료 및 취급수수료는 발생하지 않는 상품입니다.

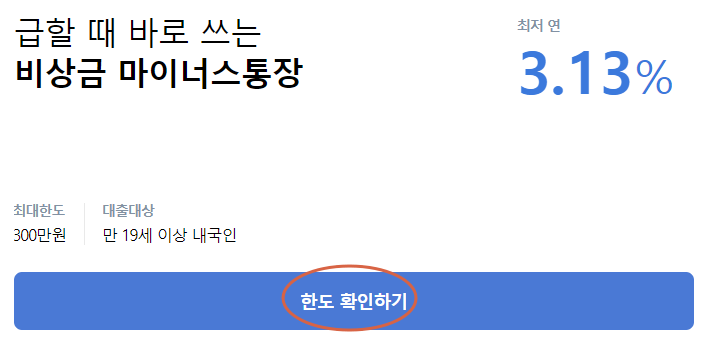

카카오뱅크 비상금대출

마이너스통장 방식으로 대출이 이뤄지는 카카오뱅크의 소액 비상금대출 상품입니다.

최저 50만원부터 최고 300만원까지 대출이 가능하고, 저금리 대출이 가능합니다.

대출금리는 연 3.042% ~ 13.313%이고, 대출기간은 1년 입니다.

대출금 상환은 만기일시상환 또는 수시로 상환이 가능하며 중도상환할 경우 중도상환해약금은 발생하지 않습니다.

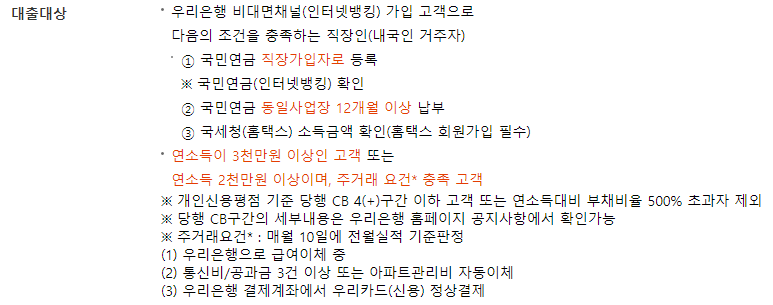

우리은행 우리 비상금대출

간편 모바일대출이 가능한 1금융권 우리은행의 소액대출 상품입니다.

무서류, 무방문 대출이 가능한 상품이며 최대 300만원까지 대출이 가능합니다.

대출금리는 최저 3.72% 이고, 대출기간은 1년 입니다.

대출금 상환방법은 자유상환 또는 만기일시상환으로 하실 수 있는 상품입니다.

우대금리는 통신등급이 1~2등급일 경우 최대 0.5%까지 적용 받으실 수 있습니다.

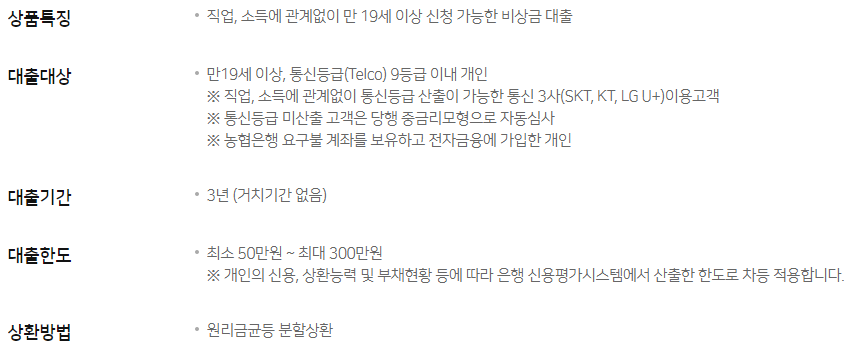

NH농협 올원 비상금대출

농협의 저금리 소액대출 상품입니다.

무서류 대출이 가능하고, 모바일대출이기 때문에 비대면으로 대출신청이 가능합니다.

대출한도는 50만원에서 300만원 사이로 신청하실 수 있고, 대출금리는 연 2.91% ~ 4.21% 입니다.

대출기간은 거치기간 없이 3년이고, 상환방법은 원리금균등분할상환 입니다.

따로 부담할 수수료도 발생하지 않고, 무서류 대출이기 때문에 준비할 필요서류도 없습니다.

신한은행 쏠편한 비상금대출

서울보증보험에서 보험증권을 발급 받으실 수 있는 분들께서 이용하실 수 있는 신한은행의 소액대출 상품입니다.

최대 200만원까지 대출이 가능하며, 대출기간은 1년 입니다.

대출금리는 연 3.78%이고, 급여이체 또는 신한카드를 이용할 경우 우대금리를 적용받을 수 있습니다.

그리고 모바일대출이 가능한 상품이기 때문에 간편하게 이용하실 수 있습니다.

핀크 비상금대출

365일 24시간 모바일대출이 가능한 핀크 비상금대출입니다.

최대 300만원까지 연 3.08%의 금리로 대출이 가능한 상품입니다.

다만 약정방식에 따라 대출한도가 달라집니다.

만기일시상환으로 약정할 경우엔 300만원까지 대출이 가능하고, 마이너스통장 방식으로 약정할 경우엔 100만원까지 대출이 가능합니다.

이 외의 중도상환수수료는 발생하지 않습니다.

사이다뱅크 비상금대출

2금융권 저축은행의 소액대출 상품입니다.

최대 500만원까지 대출이 가능하고, 대출금리는 연 6.9%~16.5% 입니다.(고정금리)

대출기간은 1년에서 3년 사이로 설정하실 수 있고, 원리금분할상환 방식으로 대출금을 상환하실 수 있습니다.

365일 24시간 대출이 가능하기 때문에 주말, 새벽, 공휴일에도 대출이 가능합니다.

KB저축은행 kiwi 비상금대출

공인인증서 및 공동인증서 없이 대출한도를 조회해볼 수 있는 2금융권 소액대출 상품입니다.

50만원 단위로 최대 300만원까지 대출이 가능하고, 최대 2계좌까지 신청하실 수 있습니다.

대출금리는 연 8.9%~19.4% 입니다.

대출기간은 1년이고, 연장을 원할 경우 최대 5년까지 대출기간을 연장하실 수 있습니다.

준비서류는 신분증 입니다.

대구은행 DGB 쓰담쓰담 간편대출

신용카드를 보유하고 있는 경우에 이용하실 수 있는 1금융권 소액대출 상품입니다.

당일대출이 가능한 소액대출 상품이기 때문에 급전이 필요하신 분들께서 이용하시면 유용합니다.

대출한도는 최저 50만원부터 최고 300만원까지 신청하실 수 있고, 대출금리는 연 3.32%~7.88% 입니다.

대출기간은 1년에서 3년 사이로 설정하실 수 있습니다.

참고로 해당 상품도 365일 24시간 대출이 가능한 상품이니 참고바랍니다.

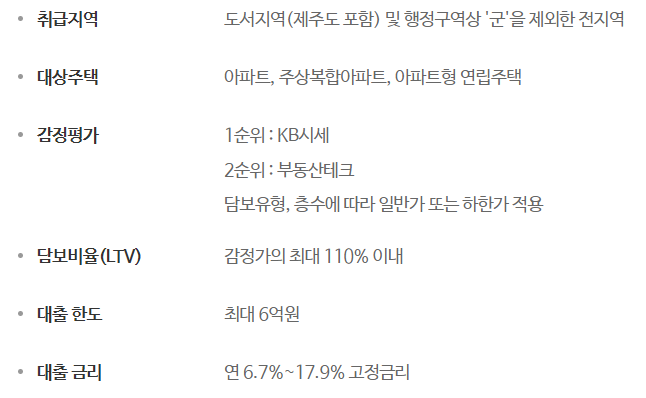

우리은행 홈마스터론

소득없는 주부도 이용할 수 있는 우리은행 소액대출 상품입니다.

다만 신용카드를 1년 이상 소유하고 있어야 하며, 사용실적 또한 있어야 합니다.

대출한도는 1천만원, 대출금리는 연 2.71% 입니다.

대출기간은 1년이고, 5년까지 연장하실 수 있습니다.

대출금은 만기일시상환 또는 마이너스통장 방식으로 상환하실 수 있습니다.

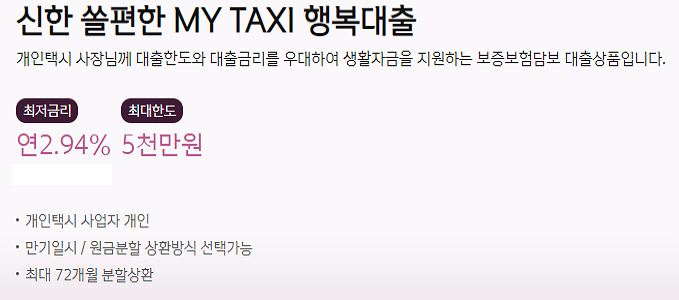

신한저축은행 참신한 500대출

추정소득이 산출되시는 분들이 이용할 수 있는 소액 신용대출 상품입니다.

최저 10만원부터 최고 500만원까지 대출이 가능합니다.

대출금리는 연 11.9%~19.%이고, 대출기간은 최대 5년까지 설정 가능합니다.

나이스 신용정보사에서 추정소득을 산출할 수 있다면 해당 상품을 이용하실 수 있으니 참고하시기 바랍니다.

3. 신용카드 없이 소액대출 가능한 곳 중 금리가 낮은 곳은 어디일까? – 저금리 소액대출 상품

신용카드 없이 이용할 수 있는 소액대출 상품 중 금리가 가장 저렴한 곳은 NH농협 올원 비상금대출 입니다.

이 외에도 카카오뱅크 비상금대출, 우리은행 우리비상금대출 등과 같은 1금융권 소액대출 상품들은 모두 저렴한 금리로 이용하실 수 있습니다.

소액대출을 신청하시려는 분들께서는 가장 먼저 1금융권 대출상품부터 비교해보시기 바랍니다.

아무리 소액대출이라도 1금융권에서 대출을 받는 것이 좋습니다.

그 이유는 금리가 저렴한 것과 신용등급을 관리하기 용이하기 때문입니다.

4. 결론

신용카드를 소유하지 않고도 오늘 정리해드린 상품들을 이용한다면 소액대출을 받으실 수 있습니다.

최저 10만원부터 최고 1천만원까지 대출이 가능하니 여러 상품들을 꼭 비교해보시기 바랍니다.